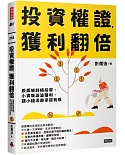

超過50萬名讀者引頸期盼,

溫國信2017年最新倉儲股名單及選股策略大公開!

溫國信2017年最新倉儲股名單及選股策略大公開!

◎加權指數因國際局勢的不穩定,在9,000點波動,投資人最常問,現在還能進場嗎?

◎面對不到1.5%的超低利率,存款族如何自救?

◎溫國信獨家分析台灣股市的101現象,國泰金(2882)、中鼎(9933)、新保(9925),哪一檔股票最適合穩穩抱?

連續4年大豐收、幫50萬名以上股票投資人穩穩賺!

溫國信倉儲股名單,最新揭露。

他如何看出哪支股市醜小鴨,不久會變天鵝。

不用自己算,直接給你看。

◎當雪球股越來越少……,我用雪球組賺87%

‧當大家都會算殖利率,使得好股票越來越貴,便宜股票哪裡找?

溫國信推薦的雪球組:新保、遠傳、福懋,好多粉絲都賺到(小編也不例外)。

‧現在進場還來得及嗎?當然,掌握:

5年平均現金殖利率大於6.25%、3年平均ROE大於10%、最近一年的股利必須在過去的平均值80%以上,三個指標幫你選對標的。

怕看不懂、不想自己算?直接示範算出三支好股,打造雪球組讓你馬上賺。

◎冬種夏收投資法,一年進出一次收成好

殖利率高(6.25%)的好股票,股價不跟大盤反跟季節走,

因此溫國信利用「冬種夏收」法則──

冬至進場,隔年夏至收割,每年12月前後搶先布局,多半能買在低檔。

元大期 (6023)就是最佳寫照,按照此方法有人大賺47%。

◎之前錯過台積電(2330),現在從金融股、證券股,找出明日台積電

‧高殖利率固然要算,景氣差更該賺差價,所以,

八成定存股穩穩賺,另外兩成你該買成長股、景氣循環股、轉機股。

‧哪裡找?統一超(2912)、全家(5903),想買這些成長股,別怕高價就怕貪便宜。

◎公司財報中有黃金屋,也有套房──看懂會計評價

‧別人看損益表、資產負債表,溫國信卻看附表和附註!為什麼?

‧多數人看盈餘,但年度結算應該看會計評價,這些對股價影響更直接。

◎每月用5,000元存雪球,三年變24萬的超神奇雪球組,熊出沒照樣賺。

‧別老關心大盤指數,重點是「你一年想賺多少?」

有些股票就算你在萬點進場,照樣賺很大!

名人推薦

《只買一支股,勝過18%》作者 施昇輝

《圖解新制財報選好股》作者、會計師 羅澤鈺

《6年存到300張股票》作者 陳重銘

《商業周刊》財富網「股魚不看盤投資教室」專欄作家 股魚

兩年前,我聽溫先生建議存股,結果,福興(9924)獲利30%、新保(9925)23%,群益期(6024)12%,比存定存好太多了!──本書編輯